Cosa ha alimentato il rendimento del mercato azionario in quest’ultimo decennio?

La risposta la fornisce uno dei padri del Value Investing, Jack Bogle, che nei suoi numerosi anni di esperienza negli investimenti di lungo termine ha sintetizzato una semplice formula per stimare i rendimenti futuri e descrivere i rendimenti passati composta semplicemente di tre parti.

La sua formula si basa sui fondamentali dell’economia, ovvero ciò che proviene dal rendimento da dividendi, dalla crescita degli utili e dal rapporto prezzo/utili:

Ritorni di mercato = Rendimento del dividendo + Crescita degli utili +/- Variazioni del rapporto P / E

Prima di andare avanti, ricordiamoci cosa esprime il rapporto Prezzo/utili. Il P/e è un rapporto tra prezzo dell’azione e utile per azione ed indica in poche parole quanto un investitore è disposto a pagare un’azione per ricevere quel determinato utile. In questo momento il prezzo utili dell’indice americano S&P è ad un livello di 22, contro una media degli ultimi 10 anni di 17.

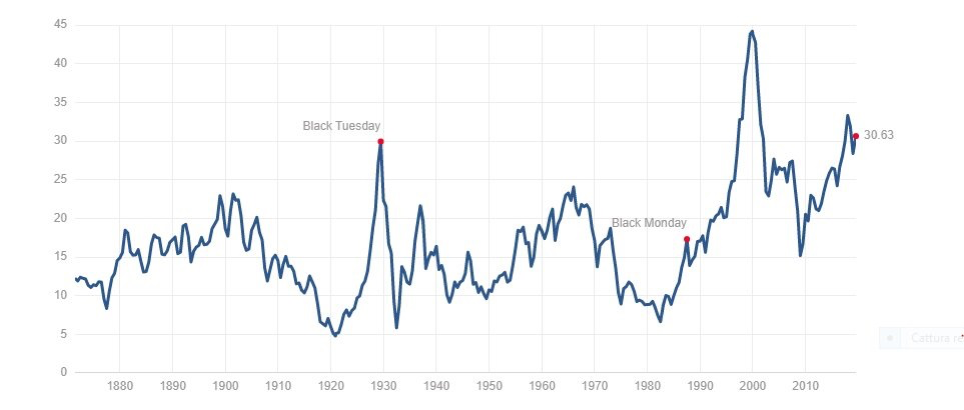

Quando il prezzo/utili cresce, vuol dire che ci potrebbero essere segnali di sopravvalutazione del mercato, in quanto il prezzo che è al numeratore, cioè il numero scritto sopra, inizia ad essere più alto degli utili che invece sono messi al denominatore. Nella foto seguente viene messo in evidenza l’andamento di questo rapporto dalla fine del 1800 fino ad oggi dell’indice americano S&P al 2018.

Mediamente un valore di 15/16 è ritenuto normale, mentre un valore di 8/9 è quello ricercato da tutti gli investitori perché esprime una sottovalutazione dei prezzi.

Poco prima della bolla degli anni 2000 era arrivato a 45 ed invece nella crisi successiva, quella conseguente al fallimento della Lehman Brothers arrivò a toccare i 15. Oggi siamo a circa la metà di questi due valori.

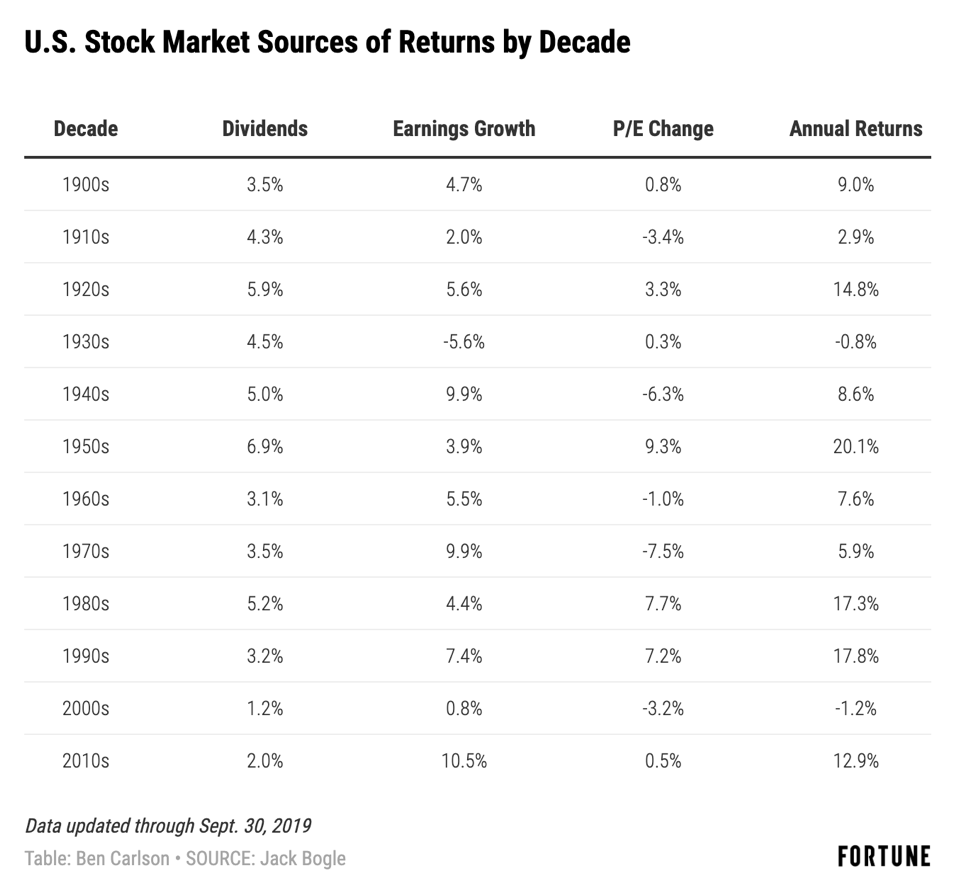

Ci sono stati anni in cui il mercato azionario statunitense era sottovalutato rispetto ai reali livelli di crescita delle aziende americane. Basti vedere, nella foto qui sotto, gli anni ‘40 dove la variazione del p/e aveva raggiunto un – 6.3% mentre la crescita degli utili aziendali sfiorava il 10% con un ritorno di dividendi del 5%. Questo cosa ha significato per il mercato? Un rendimento annuale per l’investitore dell’ 8.6%. Qui i dati oggettivi non venivano presi minimamente in considerazione infatti gli investitori non percepivano una crescita.

Molti opinionisti sostengono che la crescita dei prezzi in America nell’ultimo decennio sia dovuta soltanto alle ingenti iniezioni di liquidità ad opera delle banche centrali, dei tassi sottozero che hanno favorito l’indebitamento e dei numerosi buyback cioè le aziende che investono la loro liquidità nelle proprie azioni. Ma a ben vedere la formula di Bogle i numeri sembrerebbero esprimere tutt’altro.

Infatti se guardiamo la tabella qui sotto negli ultimi 10 anni il ritorno annuale del 12,9% è dovuto in gran parte ai dividendi distribuiti e alla crescita degli utili, non tanto all’euforia dei risparmiatori che hanno continuato a prezzare il mercato nel modo corretto, infatti il prezzo utili si è discostato appena dello 0,5%.

Tutto questo potrebbe voler dire che il mercato avrebbe ancora fiato e che non siamo nel momento in cui possa scoppiare una bolla finanziaria.

Sono affermazioni sempre pronte ad essere smentite dai fatti del giorno dopo, ed è proprio questo il punto, talvolta l’investitore è troppo legato alle previsioni di qualcuno piuttosto che ai propri obiettivi.

La finanza è un mezzo per arrivare da qualche parte non il fine.

I numeri, come dimostra la tabella non sono importanti e possono spiegare le oscillazioni di borsa in modo più o meno preciso, ma quello che non riusciranno mai a spiegare è l’irrazionalità dell’essere umano di fronte ai propri risparmi.

Gestire il proprio denaro è il mestiere più difficile del mondo perché avere a che fare con le proprie emozioni non è affatto semplice, è per questo che un Coach in alcuni casi è essenziale per ricordarci di non abbandonare la strada maestra e di non scommettere i risparmi che con fatica si è riusciti ad accumulare.

Magari nei prossimi anni la crescita economica non continuerà a confermare gli ottimi dati di questi ultimi anni, magari si stabilizzerà oppure potrebbe esserci un calo, chi può prevederlo!

Ma essere ottimisti e fiduciosi in questi anni potrebbe rappresentare ancora una grande opportunità!!

Michele Sportoletti

Leave a Comment cancel

Michele Sportoletti

Consulente Finanziario

POST RECENTI

Copyright © Jstudios 2016. All rights reserved.